A Autoridade Bancária Europeia (EBA, na sigla em inglês), fechou o exame das 131 principais entidades que controla. Concluiu que a baixa rentabilidade continua sendo o problema do setor (está em 7% com o objetivo de 10%) e pede corte de gastos

Em relação ao sistema bancário espanhol, a EBA alertou sobre a exposição a economias emergentes como a Turquia, o Brasil e o México, que podem ser especialmente vulneráveis às tensões comerciais e mudanças nas taxas de juros do dólar. Ainda que a EBA, presidida por José Manuel Campa, ex-diretor do Santander, não os mencione, o aviso é principalmente para o Santander e o BBVA. Cada uma dessas entidades está em dois dos três países mencionados. Além desses dois bancos, somente o Sabadell está no México, mas com uma presença menor.

Em seu último exercício de transparência, a EBA disse que, no fechamento de junho, a exposição dos bancos da área do euro a economias emergentes chegava a 1,24 trilhão de euros (5,8 trilhões de reais), 4,7% a mais do que um ano atrás, sendo especialmente elevadas as exposições à China (231 bilhões de euros – 1 trilhão de reais), Brasil (204 bilhões – 951 bilhões de reais) e México (196 bilhões – 914 bilhões de reais). Desse valor, quase 70% é concentrado pelos bancos espanhóis (471 bilhões – 2,2 trilhões de reais) e britânicos (375 bilhões de euros – 1,75 trilhão de reais). Os bancos britânicos estão especialmente expostos à China e à Índia.

Como lembrou a Autoridade Europeia, a exposição a esses países está “altamente correlacionada” ao crescimento econômico global, de modo que os eventos que podem afetar a economia mundial, como as tensões comerciais e as mudanças nas taxas de juros do dólar, “fazem com que essas exposições sejam particularmente vulneráveis”.

Kutxabank primeiro, Santander último

Em relação ao setor na Espanha, a EBA detalha o quociente de capital de máxima qualidade (CET1 fully loaded no jargão financeiro), em que destaca o Kutxabank com um índice de solvência de 16,10%. É o quinto ano consecutivo que o banco basco consegue essa posição, que contrasta com a baixa rentabilidade apresentada pela entidade.

O Kutxabank afirmou ter melhorado seus riscos soberanos e de crédito “o que reflete a solidez do modelo de negócio do Kutxabank e consolida sua posição dentro do dentro do sistema financeiro”, diz a entidade bancária dona do BBK, Kutxa e Vital.

O Santander ocupa a última posição por capital, de acordo com a EBA, com 11,06%. Fontes do banco presidido por Ana Botín dizem que seu modelo de negócio varejista e muito diversificado “nos permite operar com níveis mais baixos de capital já que o modelo traz estabilidade e previsibilidade nos resultados”. Também dizem que, em hipotéticos cenários de crises econômicas, são a entidade “que destrói menos capital”.

A EBA conclui que “os índices de solvência dos bancos da UE se mantiveram estáveis, enquanto o índice de morosidade se contraiu ainda mais. Em meio à baixa rentabilidade, é essencial uma gestão proativa dos gastos operacionais”.

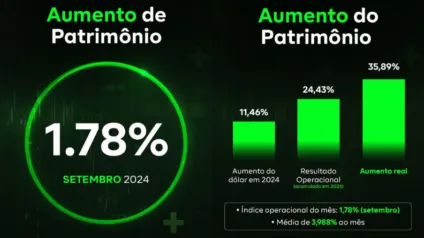

Conforme esses dados, o capital de máxima categoria médio aumentou no conjunto dos bancos europeus de 14,3% em junho de 2018 a 14,4% em junho passado, últimos balanços analisados pela autoridade bancária. Fixando a análise em junho, os bancos espanhóis estão nas últimas colocações, com um quociente CET1 fully loaded de 11,46%, ligeiramente inferior ao valor de 11,57% acumulado com os balanços fechados do exercício 2018, ainda que tenha melhorado em relação ao 11,38% anotado em 2017.

Em uma margem mais próxima à espanhola, ainda que em melhor posição, estão os sistemas bancários da Bulgária (11,99%), Estônia (12,11%), Itália (12,52%), Portugal (12,77%) e Grécia (12,84%). A situação mais confortável é a dos bancos da Islândia (20,86%), Luxemburgo (20,36%), Malta (18,67%) e Eslovênia (18,43%). Em uma posição intermediária e mais próxima à média do Velho Continente estão por sua vez os sistemas bancários da França (14,56%), Reino Unido (14,38%) e Alemanha (13,97%).

A rentabilidade cai a 7%

A Autoridade assinala que a rentabilidade sobre recursos próprios para a média dos bancos europeus “diminuiu levemente de 7,2% de 2018 a 7% em 2019. O que se espera é que o deteriorado entorno macroeconômico junto com as taxas de juros e a intensa concorrência não só dos bancos, como também das empresas de tecnologia financeira (FinTech) e outros atores financeiros, pressionem mais a rentabilidade bancária”. A EBA define essa situação como “um entorno desafiante”, e afirma que “a racionalização dos gastos operacionais é provavelmente a principal área para melhorar a rentabilidade”.

Mas há mais dificuldades aos bancos. De acordo com a EBA, o aumento dos casos de lavagem de dinheiro e financiamento do terrorismo têm alto risco operacional. Os ataques cibernéticos e as violações de dados representam preocupações importantes aos bancos. Além disso, a ocorrência de escândalos de lavagem de dinheiro pode envolver os custos legais e de reputação, conclui a Autoridade Bancária Europeia.

Fonte: Brasil.elpaís

Créditos: Polêmica Paraíba