Teresa De Vincenzo é uma emigrante venezuelana que esteve recentemente visitando Caracas. Na segunda-feira, 29 de janeiro, ela saiu de uma clínica e procurou um táxi para transportar seu pai até o apartamento da família.

Ela não tinha dinheiro em espécie, nem o teve durante a viagem devido às restrições que os venezuelanos passam para obter dinheiro. Isso dificultou a chance de conseguir alguém que os levasse para casa naquele dia. Os táxis da Venezuela não têm equipamento de pagamento com cartão de crédito ou de débito, e só existe um aplicativo para celular que permite essa opção digital.

Alexander Quintero aceitou prestar o serviço a contragosto, em troca da oferta, quase desesperada, de Teresa de pagar por meio de uma transferência bancária que faria quando chegasse ao destino.

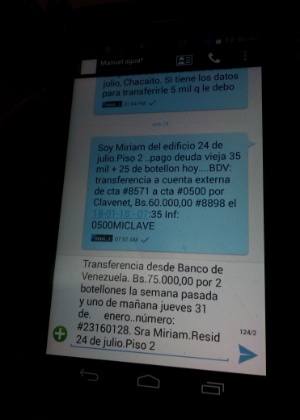

Com esse compromisso, assim que chegou em casa Teresa acessou sua conta bancária e transferiu para o motorista os 60 mil bolívares (cerca de R$ 19) que custou o serviço e fez uma foto da tela do comprovante de pagamento, para enviá-la pelo WhatsApp.

Essa é uma cena cotidiana e recorrente, há mais de um ano, entre os venezuelanos que têm contas bancárias. Os registros em suas contas das pessoas que vão receber remessas são “taxista; farinha; homem do queijo; mercearia; barbearia”.

A opção de fazer transferências de dinheiro pela internet após se beneficiar de um produto ou serviço é cada vez mais comum. As causas são complexas e variadas: poucas notas em circulação, falhas nos pontos de venda por falta de investimento na plataforma, falta de reposição desses equipamentos porque os bancos não têm acesso a divisas, conexão precária com a internet e frequentes cortes de eletricidade, especialmente no interior do país.

Adalberto Petuz, gerente de um quiosque há 15 anos em Chacao, no leste de Caracas

Petuz não teve alternativa para manter seu negócio aberto. Desde novembro de 2017 implementou essas formas de pagamento para vender doces, guloseimas, bebidas e cartões telefônicos. Na porta de sua pequena loja se destaca uma mensagem na qual informa que aceita transferências bancárias e pagamento móvel interbancário (SMS) como mecanismos de transação de sua mercadoria.

Ele disse que desde que usa esses mecanismos, diante da falta de notas, suas vendas aumentaram de forma considerável, mas o dinheiro que obtém por transferências bancárias feitas por clientes depois de levar um produto é quase na mesma porcentagem que o que recebe por pagamentos com cartão de débito.

Essas transações baseadas na confiança começaram a se apresentar na Venezuela no final de 2017.

Hiperinflação sem dinheiro

Em princípio, deve-se aos níveis de hiperinflação que a economia viveu no último ano. Em dezembro de 2017 a taxa de inflação foi de 85%, e o ano fechou com uma acumulada de 2.616%, segundo o relatório apresentado pela Assembleia Nacional diante da ausência de indicadores do Banco Central da Venezuela.

Isso faz que os volumes de dinheiro em espécie para comprar qualquer bem dificultem as transações. O bolívar perdeu o valor, e o governo não acompanhou a hiperinflação com um conjunto de cédulas suficiente e de alta denominação, como afirma a economista e consultora Anabel Abadí.

Essa situação se agravou a partir do anúncio oficial, em 11 de dezembro de 2016, de que deixaria de circular a nota de 100 bolívares, a de maior valor no momento. A decisão presidencial causou pânico, protestos, saques, mortes e filas de clientes na frente dos caixas de bancos.

Dias depois, o governo adiou a medida de anulá-lo e posteriormente a retardou mais cinco vezes, até 20 de setembro de 2017, quando a Superintendência de Bancos informou que a nota seria mantida em circulação “de maneira indefinida”.

“No início, o presidente Maduro tinha dito que queriam recolhê-la para enfrentar o contrabando desse papel na fronteira com a Colômbia. Mas com a sucessiva postergação ficou evidente que queriam arrecadar dinheiro para os bancos. Haviam se atrasado na emissão de um novo conjunto de moedas”, disse Abadí.

Soluções pouco eficazes

Em 16 de janeiro de 2017, começou a circular o novo conjunto de moedas de notas que iam de 500 a 20 mil bolívares. Mas os preços continuaram subindo de maneira desmedida e o Banco Central da Venezuela foi obrigado a emitir, a partir de novembro passado, a nota de 100 mil bolívares. Mesmo assim não foi suficiente para cobrir o deficit.

O dinheiro que circula em papel moeda costuma estar ao redor de 10% nos países com índices médios de bancarização, mas na Venezuela está ao redor de 7%, segundo Abadí.

Anabel Abadí

Um ano depois dessa medida, os bancos não contam com notas suficientes para entregar a seus clientes e limitam os saques tanto nos caixas automáticos como nos guichês. Na semana passada, a situação foi tão crítica que foram vistos caixas automáticos fora de serviço e bancos que só pagaram cheques de 2.000 e 5.000 bolívares, e era preciso fazer fila de quase uma hora para descontá-los.

Na Venezuela, precisa-se de dinheiro em espécie para pagar a passagem do transporte público, a gasolina, a maioria dos estacionamentos de carros e até as caixas Clap, distribuídas pelos Comitês Locais de Abastecimento e Produção com produtos da cesta básica a preços subsidiados.

O governo tentou criar vários mecanismos para motivar a população a usar meios eletrônicos de pagamento: a redução do imposto de valor agregado para o uso do cartão de débito, a criação de aplicativos móveis bancários para pagar por SMS e a emissão de um cartão eletrônico chamado Carnê da Pátria, com o qual Maduro espera que se pague até o transporte público.

A Superintendência de Bancos relatou que o Sistema de Pagamento Móvel Interbancário registrou até dezembro de 2017 mais de 2 milhões de inscritos, 11% da população produtiva. Mas essas modalidades não foram eficazes, disse Anabel Abadí, especialmente no interior, onde o índice de bancarização da população é muito reduzido.

Plataformas tecnológicas saturadas

Tampouco foi uma solução para os clientes o pagamento em pontos de venda e por transferência bancária online, devido às falhas recorrentes que apresentam esses serviços.

A alta demanda provocou uma saturação nos canais de conexão, porque a empresa estatal Cantv, a maior provedora de serviço de telefonia e internet, não aumentou sua largura de banda nem a compra de licenças para acompanhar as exigências do mercado.

A Venezuela tem a velocidade de conexão à internet mais lenta da América Latina, segundo relatório da Cepal de 2016.

“A obsolescência da infraestrutura é de oito ou dez anos. O serviço de ABA nas residências, da Cantv, por exemplo, pode chegar em alguns casos a até 10 megabites de banda larga. Em outros países, como Colômbia, Peru e Chile, alcança 150 mega”, afirma o ex-vice-presidente de projetos estratégicos do 100% Banco, Fredling Pavón, que emigrou neste ano para Santiago.

Pavón diz que o Banco da Venezuela, onde ele trabalhou entre 1998 e 2004, chegou a possuir a melhor plataforma bancária do país, quando era propriedade do Banco Santander. Hoje nas mãos do Estado, não se pode acessar seu banco online e telefônico.

As entidades bancárias também apresentam problemas, e menor quantidade, embora tenham muito mais demanda e compartilhem a mesma quantidade de banda de internet com os bancos oficiais. Se todos os bancos não operarem com a mesma capacidade e velocidade, sua interconexão cai e não se conseguem executar um grande número de transações em tempo real.

“Com uma largura de banda ótima e capacidade dos equipamentos de processamento, os bancos poderiam realizar 100 mil conexões online ao mesmo tempo, mas hoje trabalham com 10 mil a 20 mil concorrentes. Essa possibilidade é limitada porque não têm acesso a divisas para comprar novos equipamentos, entre outros problemas”, disse Pavón.

A isso se soma o fato de que, com a desvalorização do bolívar, a Credicard, o principal provedor de pontos de venda, deixou de se interessar pela importação desses dispositivos. Agora os bancos devem adquiri-los e os oferecem aos que têm negócios rentáveis, por isso se restringiu consideravelmente o acesso aos equipamentos.

“Esses custos da transação bancária, que aumentaram pela escassez de dinheiro, são os que levam os comerciantes a apostar na confiança do comprador”, explica o economista Angel Alayón. “Fazem isso para poder vender, especialmente quando se trata de valores baixos.”

Tarde de transferências

Alayón diz que nas sociedades desenvolvidas houve experiências em que os clientes tiram os produtos de uma vitrine ou um dispositivo de venda sem que haja um caixa para cobrar por eles. Os clientes deixam o dinheiro equivalente ao que consomem. Nesses casos, normalmente o índice de pagamento é muito alto. Mas é outro contexto.

No caso da Venezuela, ele distingue os dois casos que se apresentam: o primeiro é o das pessoas que negociam mercadorias de maneira repetida, onde se cria uma relação próxima. Essa situação se apresenta ainda mais no comércio informal.

É o caso de Valentina González, em Petare, um dos maiores bairros da América Latina. Ela prefere comprar de seu vendedor ambulante de confiança, seis bananas em troca de uma transferência bancária de 35 mil bolívares (cerca de R$ 11).

A moradora do bairro José Félix Ribas contou que todos os sábados, dia em que costuma fazer as compras, deve efetuar pelo menos dez pagamentos online ao vendedor de verduras, ao homem que vende com sobrepreço produtos da cesta básica escassos nos supermercados, o dono do caminhão de carne e frango que vende a poucas quadras de sua casa e até ao vendedor de detergentes de limpeza.

Valentina González

Os outros casos mais curiosos são os daqueles com que se iniciou esta reportagem: quando vendedor e cliente não se conhecem.

Nessa situação, aposta-se na confiança, segundo Ángel Alayón, porque há uma probabilidade de que o comprador descumpra, sobretudo se o comerciante não for vê-lo de novo.

“Isso já me aconteceu”, acrescenta o economista, “comprando em um posto na estrada de Mérida, onde o vendedor me disse que fizesse a transferência quando chegasse a Caracas (a 600 km de distância). Nesse caso, a possibilidade de que a pessoa não pague é enorme.”

Isso aconteceu esporadicamente a Alida Toscano, outra vendedora em um mercado ambulante na zona popular de Catia, no centro da capital venezuelana. “Tem gente que se esconde e não paga”, disse.

Alayón, porém, pensa que esses modos de pagamento não têm um alcance maciço nem chegarão a substituir os formais. Mas são cada vez mais comuns.

Miriam Arevalo, moradora das Residências 24 de Julio, em El Bosque, norte de Caracas, disse que teve a necessidade de pagar por transferência bancária serviços de água potável.

Miriam Arevalo

Também ocorrem casos em locais formais, onde em situações extremas oferecem aos clientes a possibilidade de consumir o produto ou receber o serviço antes de pagar em casa.

Juan Miguel González contou que em dezembro passado isso lhe aconteceu de maneira quase consecutiva, em três lugares diferentes: em uma livraria, uma chocolateria e uma barbearia. “No primeiro caso me surpreendeu muito, porque era a primeira vez que eu ia ali, e não me conheciam. Pareceu-me um gesto de extrema bondade.”

Fala bem do venezuelano

Esse fenômeno de data recente não está sendo estudado ainda pelos acadêmicos e pesquisadores. A confiança, até agora, foi entendida como um valor fundamental para que haja crescimento econômico dos países.

O sociólogo Trino Márquez afirma que o conceito do capital humano, como o influente politólogo Francis Fukuyama denomina a confiança social, ocorre em contextos nos quais existem instituições sólidas e um Estado de Direito.

Trino Márquez

Márquez acredita que está ressurgindo a cultura do passado rural, quando se acreditava na palavra empenhada como se fosse um documento escrito.

Márquez conclui que nessas circunstâncias as relações humanas e as redes de amigos ou conhecidos ganharam valor. Quem não as tiver pode morrer de fome. “Faz parte da criatividade da população, que se apoia mutuamente para sobreviver a essa crise.”

Fonte: UOL

Créditos: UOL